Aktienrisiken

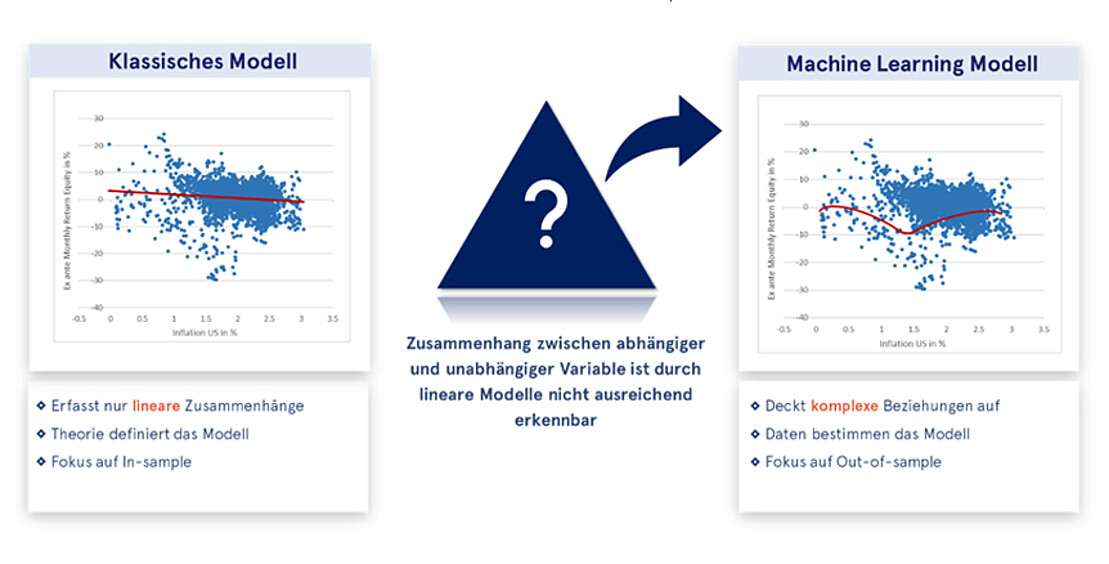

Für einen global diversifizierten Anleger sind die Herausforderungen der heutigen Finanzmärkte vielfältig. Die Globalisierung hat zu stärkeren grenzüberschreitenden wirtschaftlichen Verflechtungen und einer stärkeren finanziellen Integration zwischen den Volkswirtschaften geführt, so dass makroökonomische Schocks innerhalb eines Landes immer wahrscheinlicher auf andere Länder übergreifen. Darüber hinaus sind viele wirtschaftliche Beziehungen nichtlinearer Natur und werden von traditionellen ökonometrischen Modellen nicht richtig erfasst. Oft wird versucht, diese Beziehungen anhand von Finanzpreisdaten zu modellieren, die ein geringes Signal-Noise-Ratios aufweisen. Das Ergebnis sind fehlerhafte Schlussfolgerungen und instabile Modellparameter.

Moderne Risikomanagement-Tools sollten daher Methoden verwenden, die diese komplexen nicht-linearen Beziehungen zwischen den Inputdaten und den Handelssignalen erfassen und auch potenzielle Interaktionseffekte zwischen ihnen berücksichtigen.

Abbildung 1: Klassische vs. Machine Learning Modelle

Machine Learning (ML) Modelle können hierbei hilfreich sein, da ihre Struktur hauptsächlich durch die Daten bestimmt werden, als es bei traditionellen Quant-Modellen der Fall ist. Somit können sie komplexe Kapitalmarktbeziehungen genauer modellieren und dynamisch auf Veränderungen im Marktumfeld reagieren.

„ML-Methoden können völlig neue Einblicke in die Erfassung und Auswertung von Kapitalmarktfaktoren bieten.“

Head of Portfolio Management and Quantitative Research

Als Risikomanager mit langjähriger Erfahrung haben wir auf der Grundlage dieser Beobachtungen unser Advanced Data Operating Risk Agent System, kurz ADORA entwickelt. Das System kombiniert modernste Modelle des supervised Machine-Learnings, um bestehende Beziehungen zwischen umfangreichen Datenquellen aufzudecken, mit einer verhaltensökonomischen Komponente, die Trend- und Volatilitätsanalyse berücksichtigt.

Abbildung 2: Die zwei Komponenten des Advanced Data Operating Risk Agents (ADORA – EQ)

Das ADORA-System löst zum einen das Problem der Nicht-Linearität, berücksichtigt aber auch die Tatsache, dass die ausschließliche Verwendung von Kursdaten bei den Methoden des maschinellen Lernens aufgrund ihres geringen Signal-Noise-Ratios nachteilig ist. In der Tat kann die Verwendung solcher Daten in komplexen statistischen Modellen schnell zu einer Überanpassung und einer schlechteren Performance außerhalb der Stichprobe führen. Das System verwendet daher einen globalen Satz von mehr als 500 verschiedenen Indikatoren, die sorgfältig aus Kurs-, Fundamental-, Makro- und Stimmungsdaten ausgewählt und empirisch validiert wurden.

Haben wir Ihr Interesse geweckt?

Möchten Sie mehr über unser ADORA-EQ System erfahren?

Dann kontaktieren Sie uns.

Weitere Informationen zu unserer ADORA-EQ Strategie:

- Modernes Risikomanagement in Zeiten von Machine Learning

- ADORA EQ - 2022/23 im Rückblick - Eine Metamorphose der Finanzmärkte

Wir sind für Sie da

La Française Systematic Asset Management GmbH

Neue Mainzer Str. 80, 60311 Frankfurt am Main

Tel.: +49 (0) 69 97 57 43-10

Fax: +49 (0) 69 97 57 43-75

info-amnull@nullla-francaise.com

Jungfernstieg 7, 20354 Hamburg

Tel.: +49 (0) 40 300 929-0

Fax: +49 (0) 40 300 929-201

info-amnull@nullla-francaise.com